Перерасчет и возврат излишне удержанного НДФЛ в BAS Бухгалтерия КОРП

09.07.2024содержание статьи:

Общие вопросы, влияющие на перерасчет НДФЛ

Пересчет НДФЛ – это уточнение суммы данного налога, возможность исправить ошибки связанные с его расчетом и уплатой в прошлые периоды.

Результат пересчета – это выявление переплаты или недоплаты по налогу. Как следствие, работодатель может избежать штрафов и пени за недоплату НДФЛ.

В программе BAS Бухгалтерия КОРП Предусмотрена возможность перерасчета НДФЛ, удержанного с сотрудника в прошлых периодах. Также предусмотрено, что иногда может потребоваться восстановить или скорректировать учет доходов для целей исчисления НДФЛ, а также отразить особые случаи получения доходов, не связанных с зарплатой.

Для отображения перечисленных ситуаций можно использовать следующие документы:

- «Пересчет НДФЛ»,

– «Операция учета НДФЛ».

Документ «Пересчет НДФЛ» в BAS Бухгалтерия КОРП

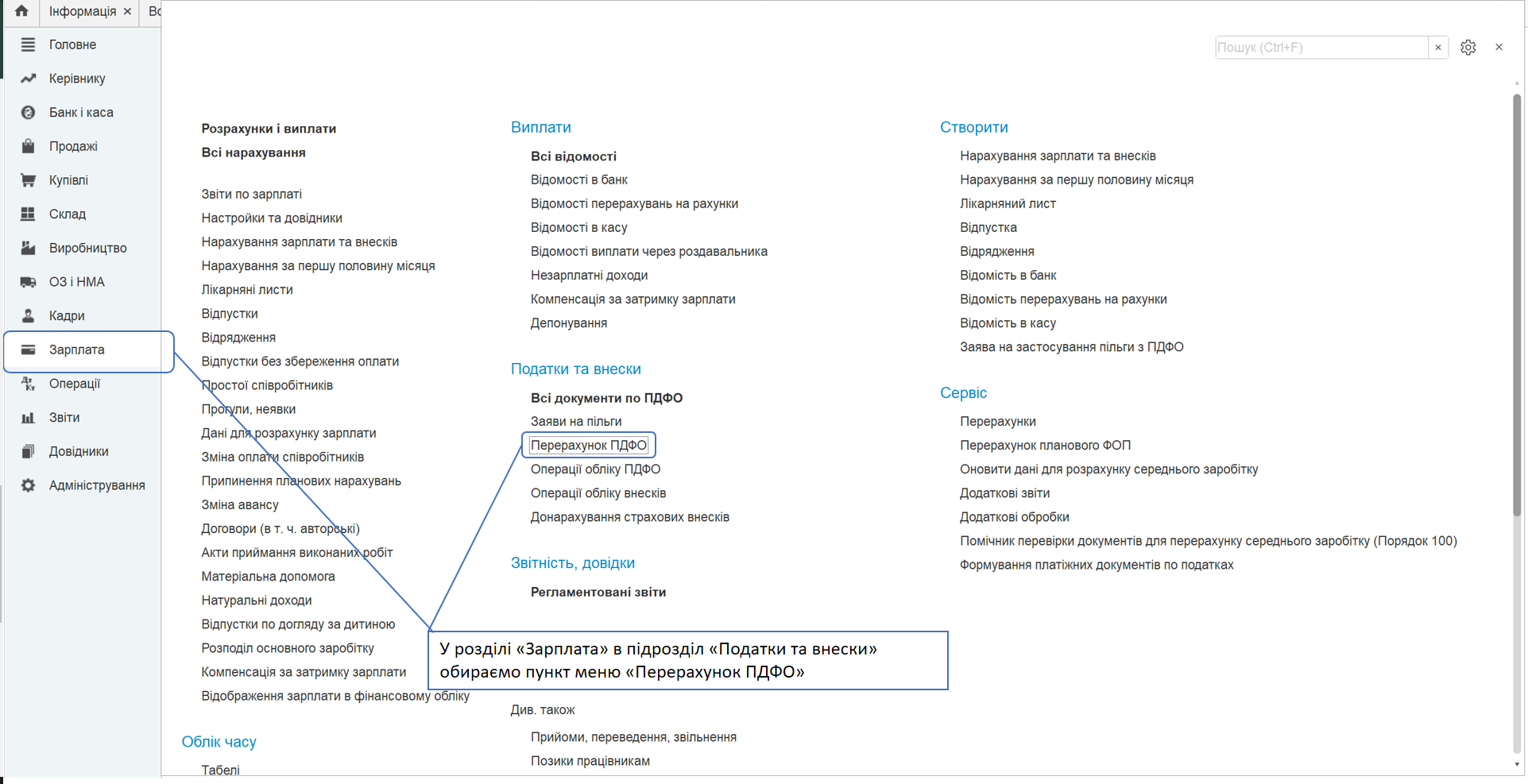

В разделе «Зарплата» в подраздел «Налоги и взносы» выбираем пункт меню «Пересчет НДФЛ».

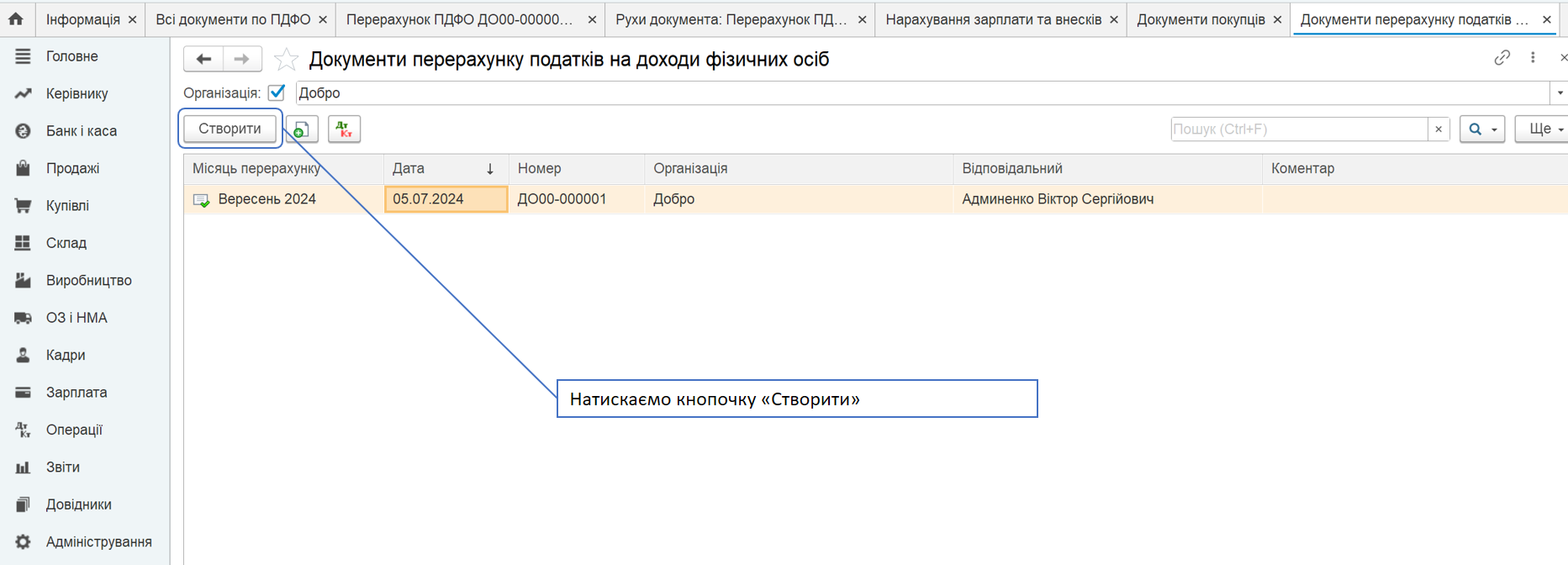

Нажимаем кнопку «Создать».

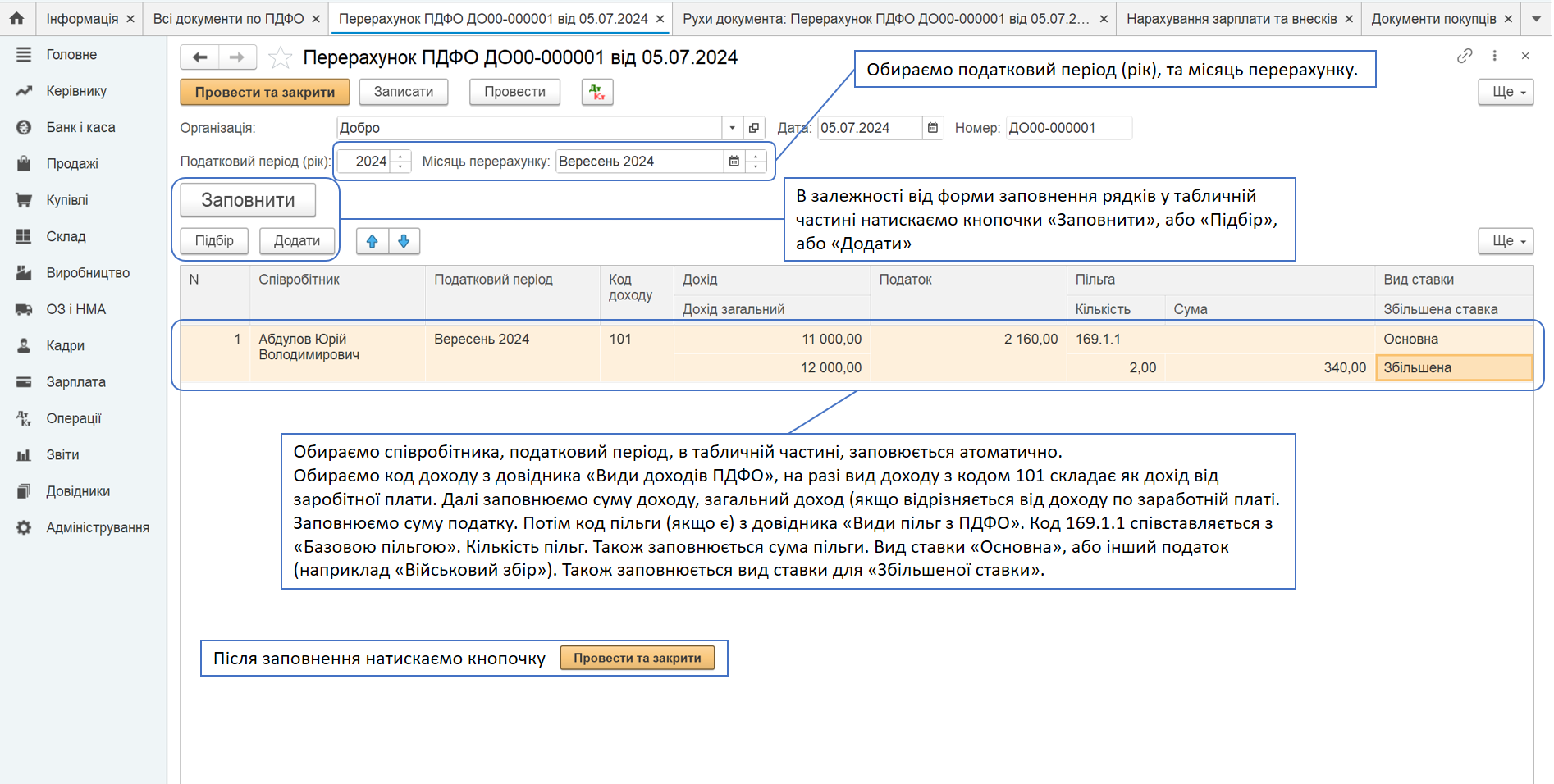

- Выбираем налоговый период (год) и месяц перерасчета.

- В зависимости от формы заполнения строк в табличной части нажимаем кнопочки «Заполнить», или «Подбор» или «Добавить».

- Выбираем сотрудника, налоговый период, в табличной части, заполняется атоматически. Выбираем код дохода из справочника «Виды доходов НДФЛ», в настоящее время вид дохода с кодом 101 составляет как доход от заработной платы. Далее заполняем сумму дохода, общий доход (если отличается от дохода по заработной плате. Заполняем сумму налога. Затем код льготы (если есть) из справочника «Виды льгот по НДФЛ». Код 169.1.1 сопоставляется с «Базовой льготой». Количество льгот. Также заполняется сумма льготы Вид ставки «Основная» или другой налог (например «Военный сбор»).

- После заполнения нажимаем кнопку "Провести и закрыть".

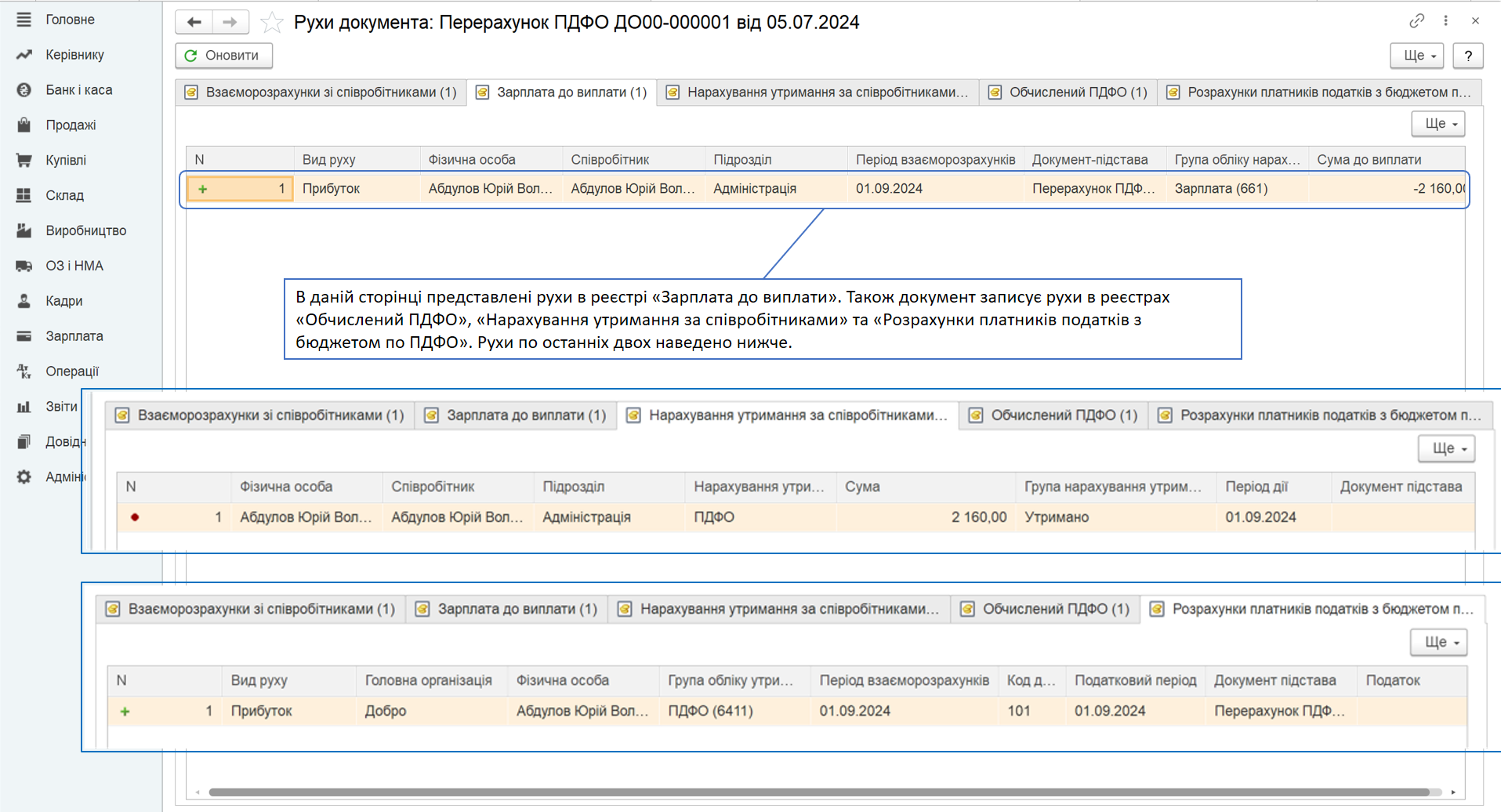

На данной странице представлены движения в реестре «Зарплата к выплате». Также документ записывает движения в реестрах «Вычисленный НДФЛ», «Начисление удержания за сотрудниками» и «Расчеты налогоплательщиков с бюджетом по НДФЛ». Движения по последним двум приведены ниже.

Операция учета НДФЛ в BAS Бухгалтерия КОРП

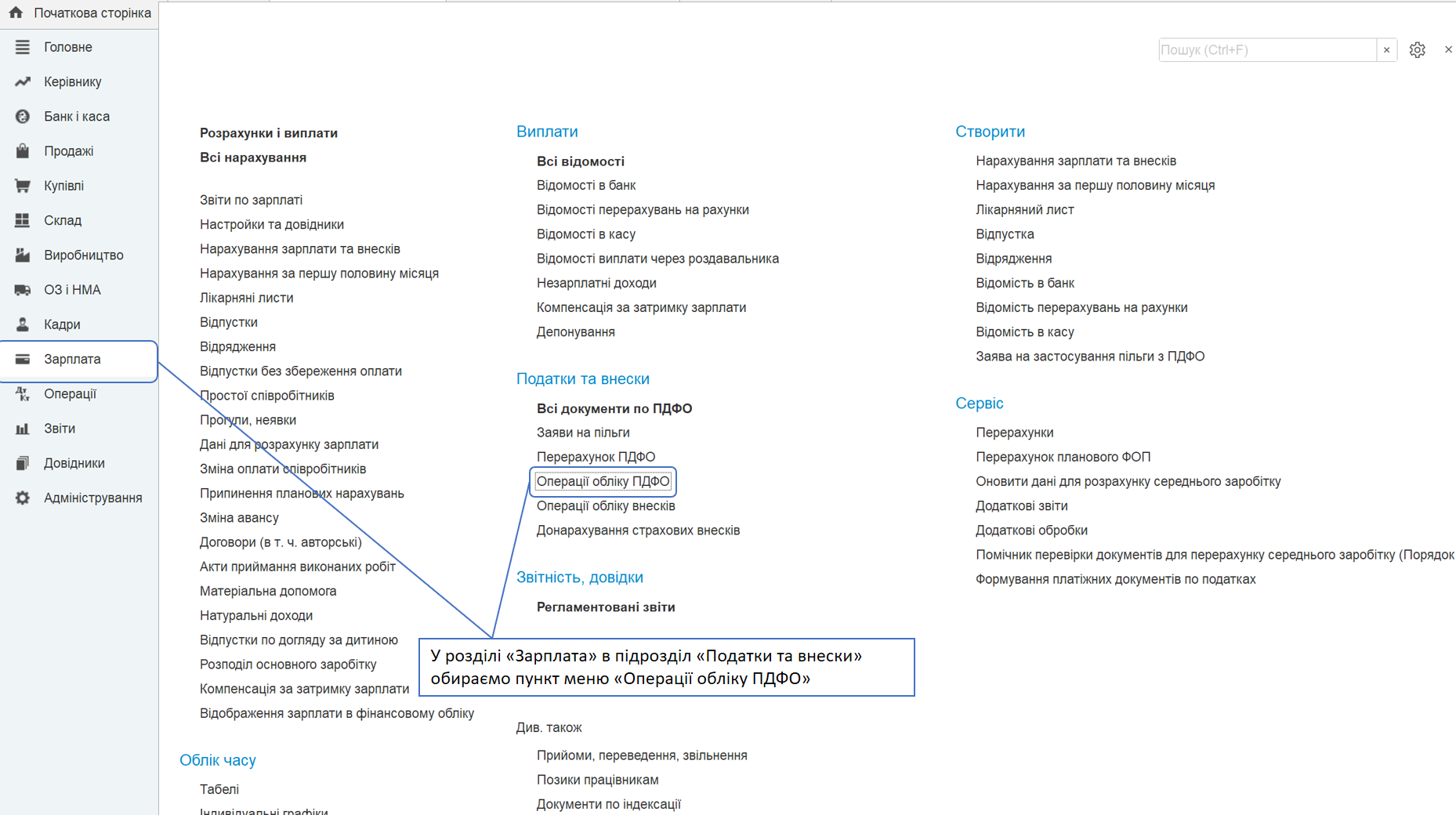

В разделе «Зарплата» в подраздел «Налоги и взносы» выбираем пункт меню «Операции учета НДФЛ».

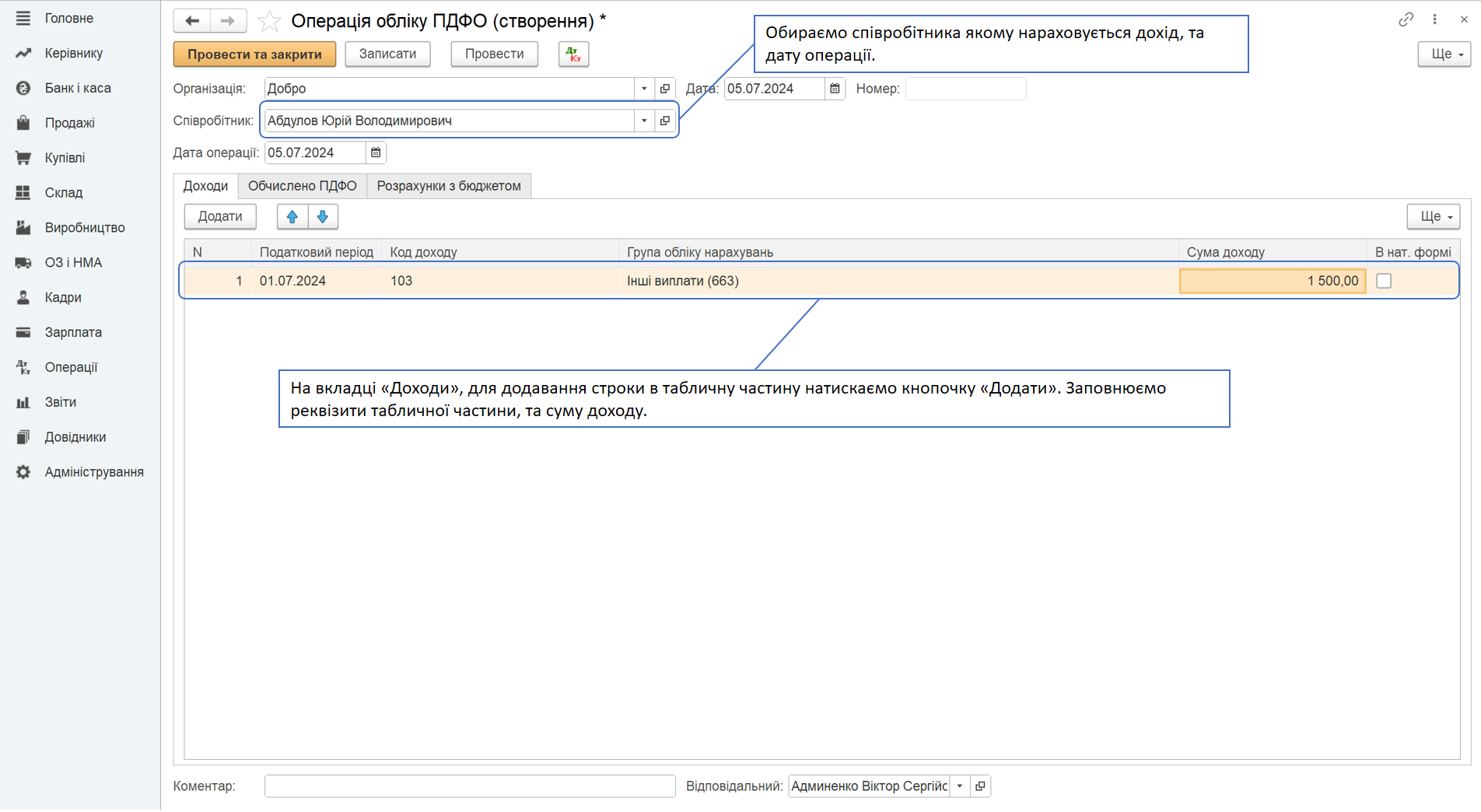

- Выбираем сотрудника которомуначисляется доход и дата операции.

- На вкладке «Доходы» для добавления срока в табличную часть нажимаем кнопочку «Добавить». Заполняем реквизиты табличной части и сумму дохода.

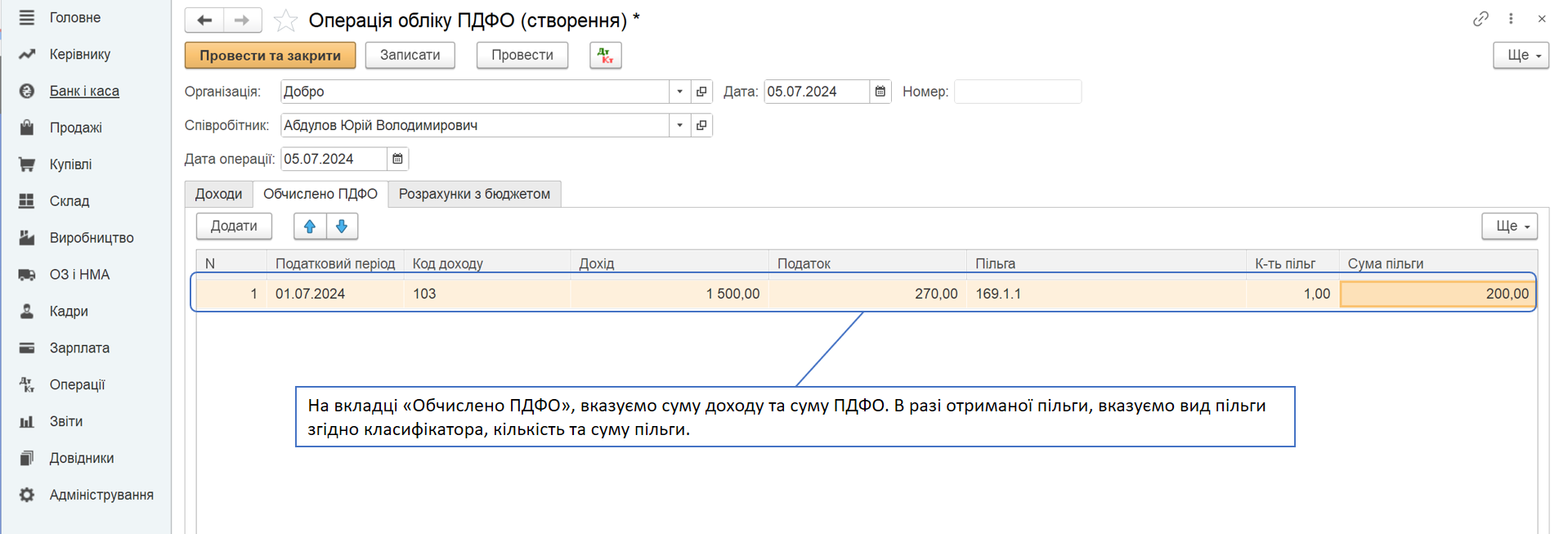

На вкладке «Вычислен НДФЛ», указываем сумму дохода и сумму НДФЛ. В случае полученной льготы указываем вид льготы согласно классификатору, количество и сумму льготы.

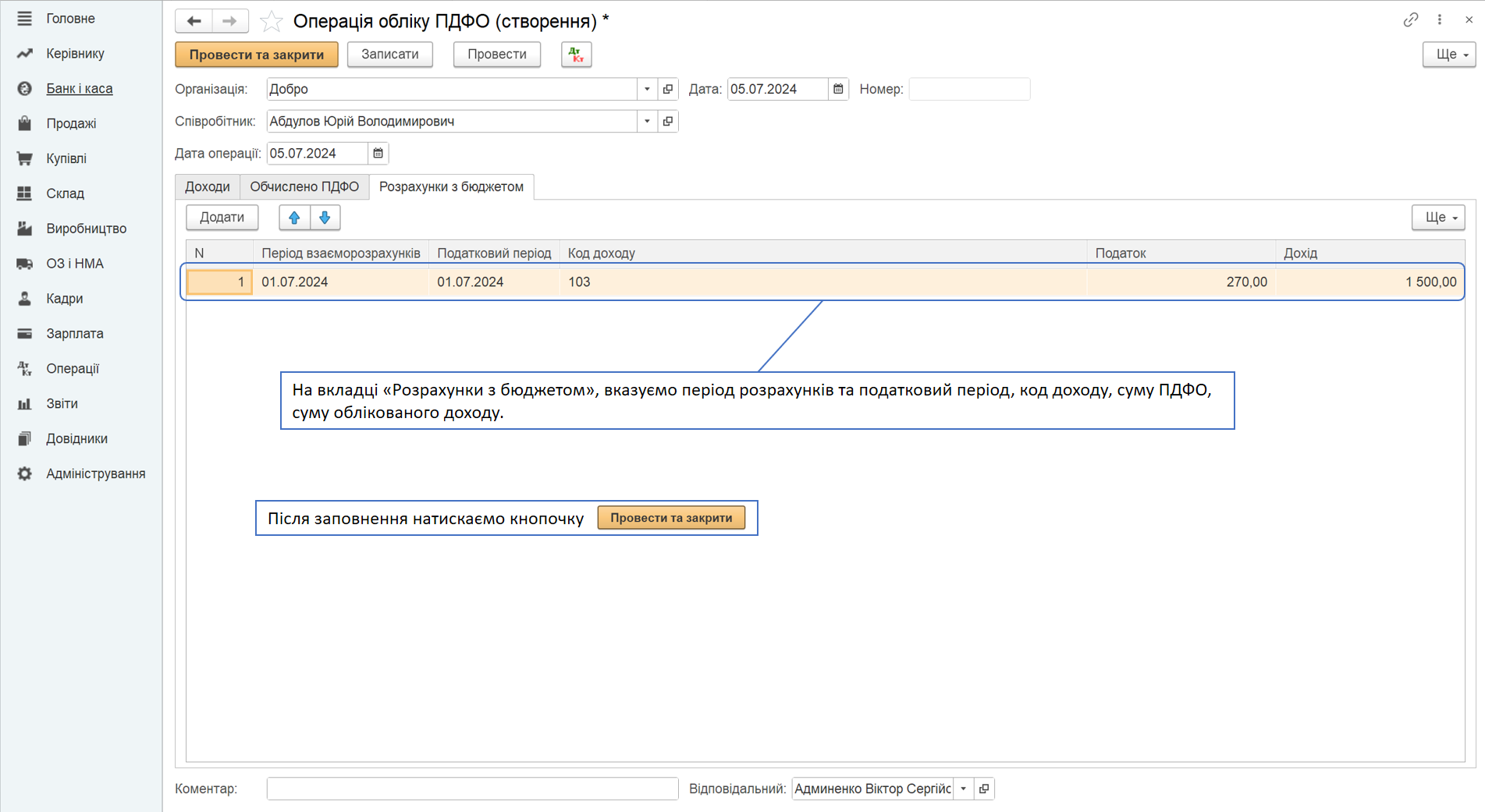

- На вкладке «Расчеты с бюджетом» указываем период расчетов и налоговый период, код дохода, сумму НДФЛ, сумму учетного дохода.

- После заполнения нажимаем кнопку "Провести и закрыть".

Отчетность по налогу на доходы физических лиц

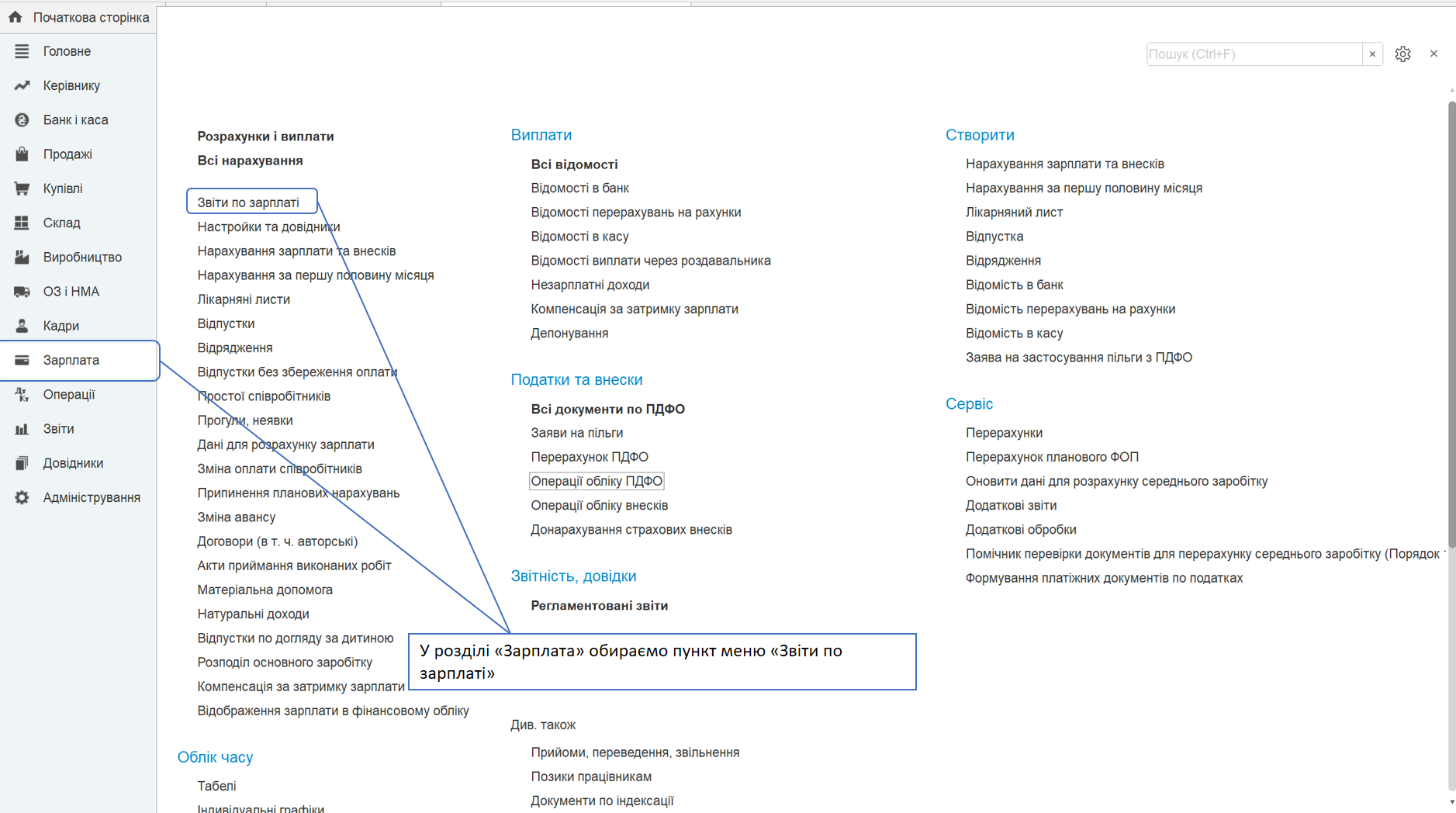

В разделе «Зарплата» выбираем пункт меню «Отчеты по зарплате».

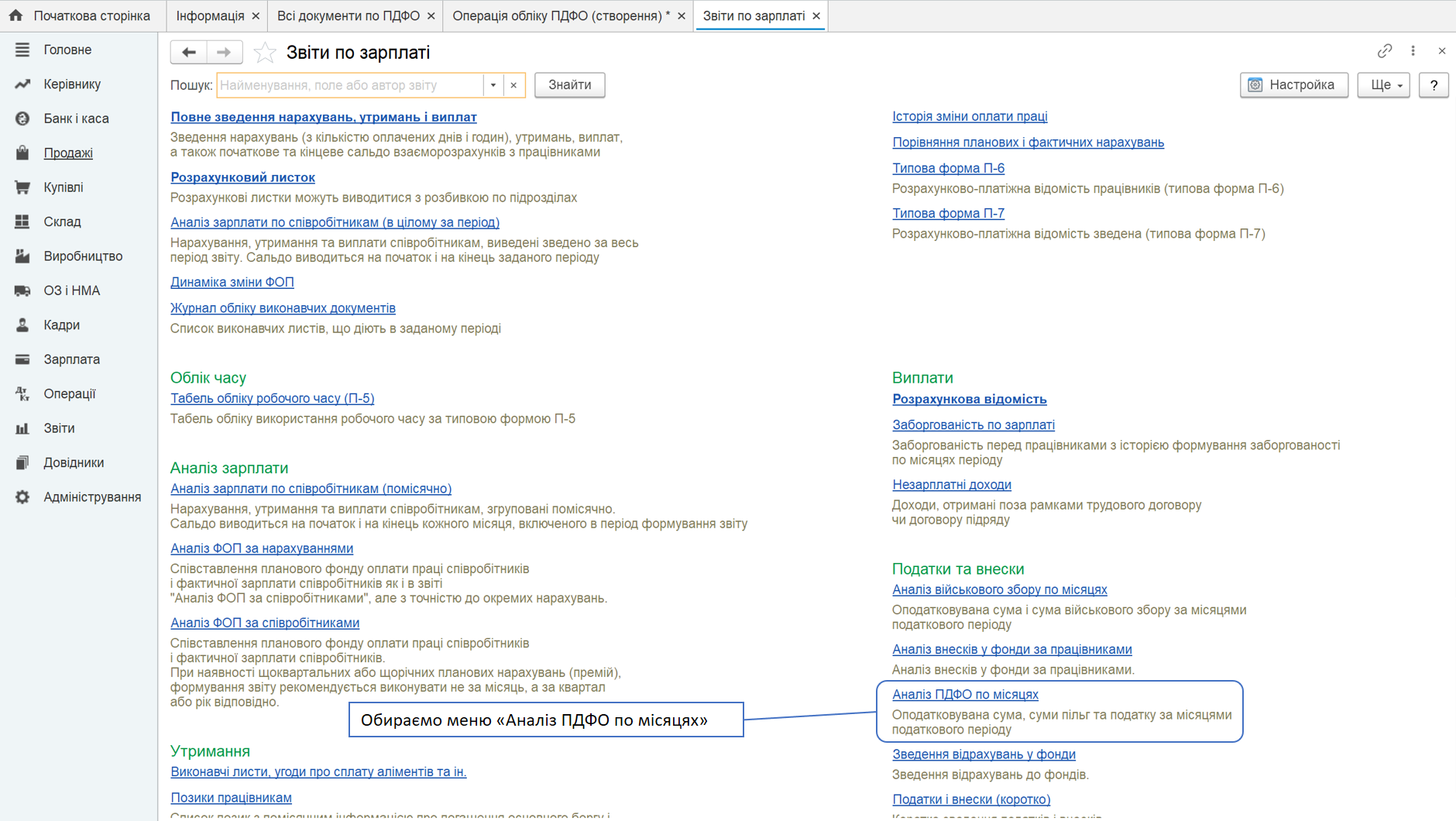

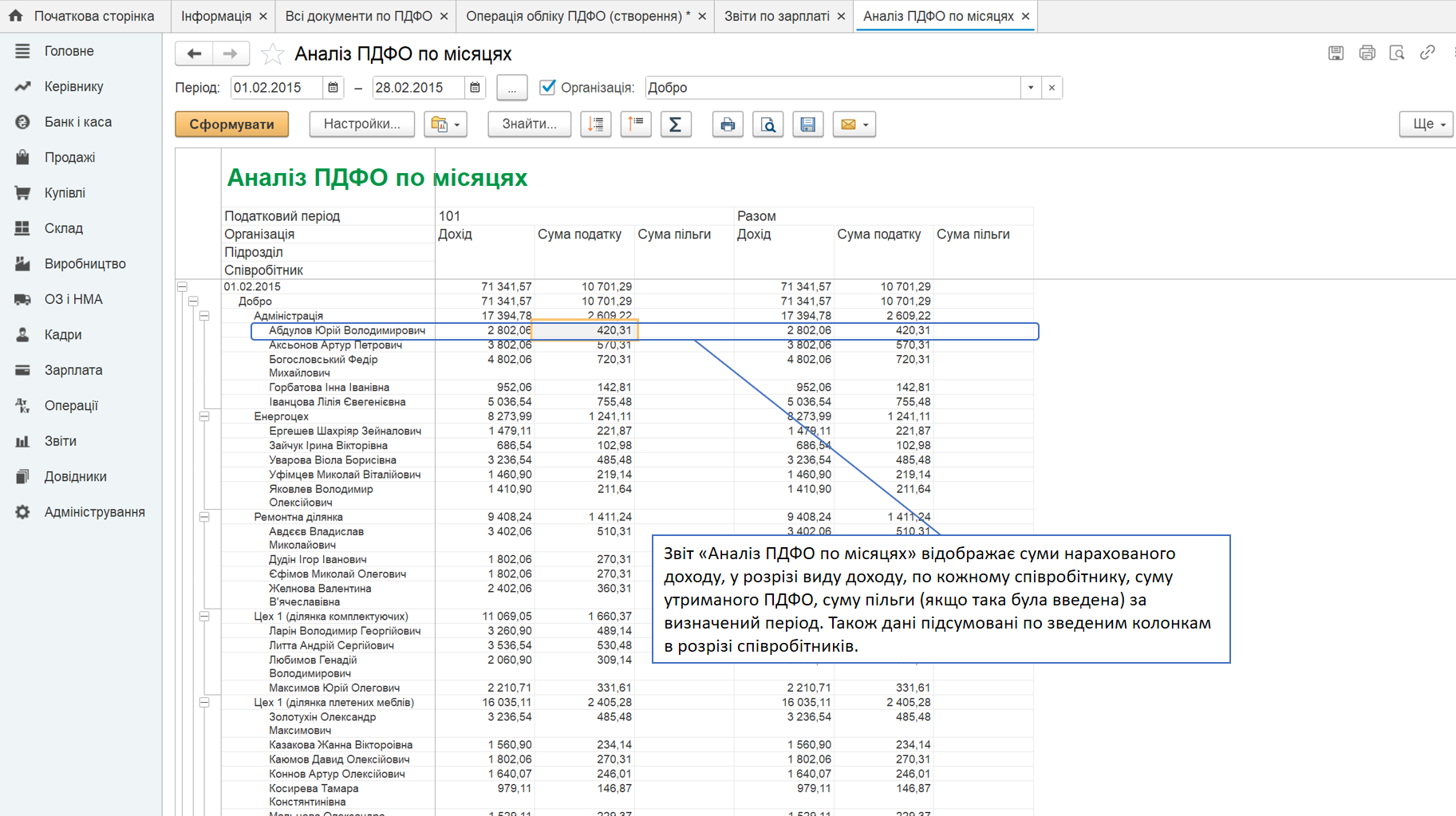

Выбираем меню «Анализ НДФЛ по месяцам».

Отчет «Анализ НДФЛ по месяцам» отражает суммы начисленного дохода, в разрезе вида дохода, по каждому сотруднику, сумму удержанного НДФЛ, сумму льготы (если таковая была введена) за определенный период. Также данные подведены по сводным колонкам в разрезе сотрудников.

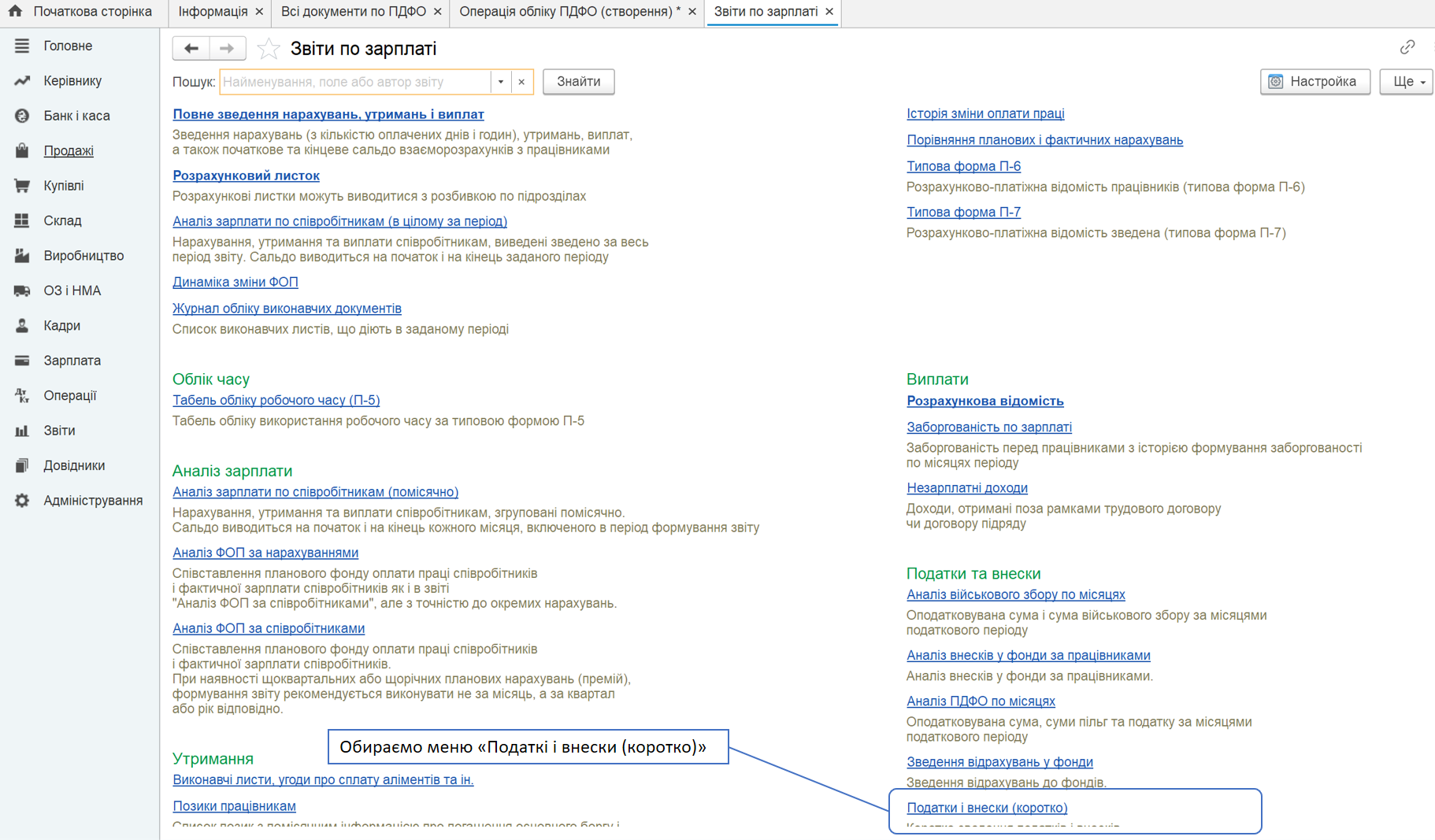

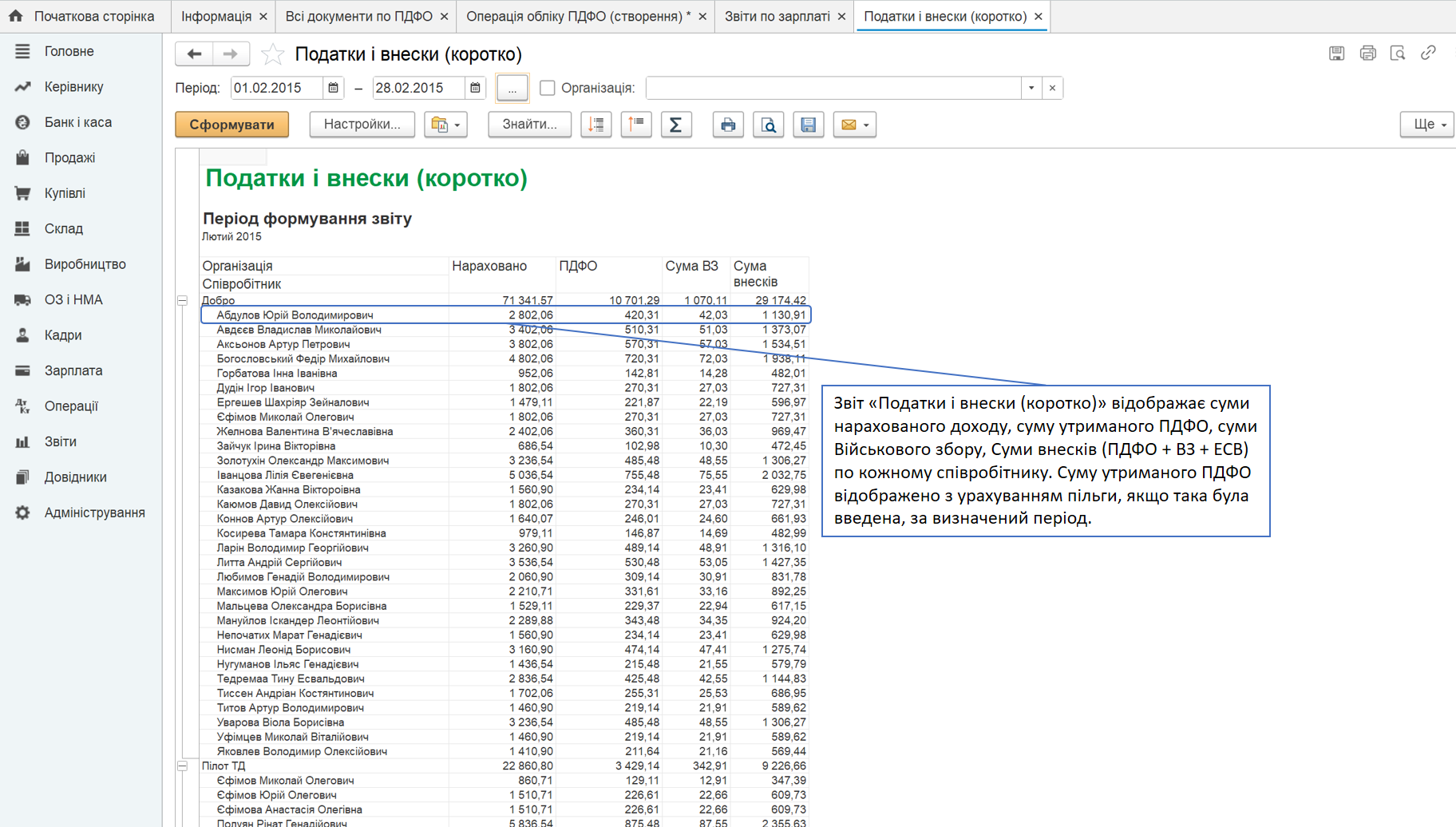

Выбираем меню «Налоги и взносы (кратко)».

Отчет "Налоги и взносы (кратко)" отражает суммы начисленного дохода, сумму удержанного НДФЛ, суммы Военного сбора, Суммы взносов (НДФЛ + ВЗ + ЭСВ) по каждому сотруднику. Сумма удержанного НДФЛ отражена с учетом льготы, если таковая была введена, за определенный период.

Консультация, заключить договор на ИТС, купить программу — звоните 0 800 60-29-10.

Пока комментариев нет. Напишите первым!